“Mọi người giờ đã biết ông ấy rõ hơn. Chúng tôi cần tận mục sở thị thế hệ lãnh đạo kế tiếp khi Buffett năm nay đã 92 tuổi và Charlie Munger (đối tác lâu năm của Buffett) đã 99 tuổi”, Darren Pollock, nhà quản lý danh mục đầu tư tại Cheviot, một cổ đông của Berkshire, cho biết.

Cách Abel được cảm nhận là rất quan trọng, bởi vì tiếng tăm của Berkshire, vốn đi cùng với tiếng tăm của Buffett, đã giúp cho tập đoàn này giành ưu thế trong các thương vụ đàm phán M&A, thuyết phục được các mục tiêu tiềm năng rằng họ sẽ phát triển tốt hơn khi về với Berkshire hơn là những công ty khác.

Những câu hỏi “Liệu Buffett và Munger sẽ còn ở lại Berkshire bao lâu nữa?” và “Làm thế nào tập đoàn này xoay xở cuộc chuyển giao sang một thế hệ lãnh đạo mới?” đã từ lâu luôn thường trực trong tâm trí của nhà đầu tư. Có thể thấy điều này qua sức nóng của các kỳ đại hội hội cổ đông thường niên trong nhiều năm qua.

Chất vấn và nghi ngờ

Mặc dù các cổ đông đã ngày càng tin tưởng hơn vào năng lực của Abel, một số câu hỏi lớn về người kế vị vẫn còn đó. “Khi có cơ hội xuất hiện, ai sẽ đưa ra quyết định cuối cùng? Có phải là Hội đồng Quản trị? Việc giải quyết tranh chấp sẽ như thế nào nếu có tranh chấp xảy ra?”, một cổ đông của Berkshire đặt nghi vấn. Một số cổ đông khác bày tỏ quan ngại về tương lai của Berkshire Hathaway, rằng tập đoàn này sẽ khó lòng duy trì phong độ đỉnh cao sau khi Buffett ra đi.

|

Buffett rõ ràng là một tấm gương rất khó đuổi kịp sau khi ông đã lèo lái Berkshire suốt 58 năm, giành được tiếng tăm là một trong những nhà đầu tư xuất sắc nhất mọi thời đại. Ông nổi tiếng với các chiến lược đầu tư dài hạn, triết lý đầu tư giá trị và khả năng nhận diện được những công ty đang bị định giá thấp nhưng có tiềm năng tăng trưởng cao trong tương lai.

Dưới sự lãnh đạo của ông, đế chế Berkshire Hathaway ngày càng phình to với hàng chục công ty như Geico, Duracell, BNSF Railway, Berkshire Hathaway Energy, Dairy Queen, See’s Candy cùng nhiều công ty khác. Tập đoàn cũng nắm giữ cổ phần đáng kể ở nhiều công ty lớn như Apple, Coca-Cola, American Express… Danh mục các công ty đa dạng đã đưa Berkshire trở thành một trong những công ty có giá trị nhất thế giới, với vốn hóa thị trường 725,77 tỉ USD (17/5/2023).

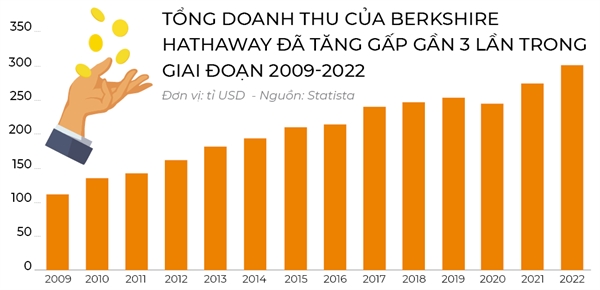

Buffett đã chứng minh “gừng càng già càng cay” khi tình hình kinh doanh ở Berkshire vẫn tiếp tục tăng trưởng trong hơn 1 thập niên qua. Tổng doanh thu của Berkshire đã liên tục tăng qua mỗi năm kể từ năm 2009, giảm lần đầu tiên vào năm 2020 do ảnh hưởng bởi đại dịch trước khi tăng trưởng trở lại trong các năm tiếp theo. Năm 2022, tổng doanh thu của Berkshire đạt xấp xỉ 302,1 tỉ USD, tăng gấp gần 3 lần so với năm 2009.

Liệu Abel có thể duy trì, thậm chí làm giàu hơn nữa di sản mà Buffett để lại? Trái ngược với nỗi lo của nhiều nhà đầu tư, Troy Bader, CEO Dairy Queen, một công ty thuộc Berkshire, cho rằng dù Buffett là nhà lãnh đạo vô cùng xuất sắc nhưng các nhà điều hành khác cũng rất tài năng. “Ở Berkshire chưa từng biết đến ai ngoài Warren và Charlie. Nhưng tôi biết rất rõ nhiều nhà lãnh đạo khác trong Tập đoàn và có thể nói rằng Berkshire có trong tay những nhà lãnh đạo rất tài năng và công lao này chính là của Warren”, Bader nói.

Trong đó, Abel là một trong những nhà lãnh đạo được tán thành nhất. Nhiều nhà quản lý tại Berkshire – những người đã báo cáo trực tiếp cho Abel thay vì cho Buffett kể từ năm 2018 – cho biết họ rất ấn tượng với năng lực của Abel trong việc giám sát hàng chục doanh nghiệp ở các lĩnh vực khác nhau như nhà sản xuất dụng cụ cắt kim loại Israel Iscar Metalworking, tập đoàn công nghiệp Marmon Holdings, công ty trang sức Helzberg Diamonds hay NetJets…

Bader chia sẻ Abel luôn có mặt và hoàn toàn cởi mở mỗi khi ông có bất kỳ câu hỏi nào. “Greg học hỏi và hiểu công việc kinh doanh rất nhanh. Ông ấy cũng thử thách chúng tôi, điều bạn mong đợi ở bất kỳ nhà lãnh đạo giỏi nào”, Bader nói. CEO Pat Egan của See’s Candy cũng nhận xét: “Ông ấy là một tài năng hiếm có, một con người tuyệt vời. Ở góc độ lãnh đạo, chúng tôi không có gì để lo lắng”.

|

| Tỉ phú Warren Buffet (ngoài cùng bên phải) và Greg Abel (thứ 2 từ phải sang). Ảnh: Bloomberg |

Hội đồng Quản trị cũng đặt niềm tin vào thế hệ lãnh đạo mới. Thành viên Hội đồng Quản trị lâu năm Ronald Olson cho biết Hội đồng Quản trị rất hài lòng khi Abel được chọn để lãnh đạo Berkshire. “Abel đã đưa ra các quyết định đầu tư cực kỳ khôn ngoan và sẽ có tiếp tục làm tốt điều đó một khi ông ngồi vào chiếc ghế nóng”, Olson nói. Nhưng ông nói thêm rằng Abel có lẽ sẽ còn chờ vài năm nữa mới đảm nhận vị trí CEO vì Buffett và Munger chưa có kế hoạch nghỉ hưu.

Được biết, Buffett đã xác nhận Abel sẽ kế vị ông sau khi Charlie Munger vô tình tiết lộ thông tin này tại Đại hội cổ đông thường niên năm 2021. Kể từ đó, mọi sự chú ý cũng đổ dồn vào Abel.

Berkshire hậu Buffett

Giáo sư kinh doanh Đại học Gonzaga Todd Finkle, tác giả cuốn sách mới ra mắt có tựa đề “Warren Buffett: Investor and Entrepreneur”, cho rằng cổ đông Berkshire nên tin tưởng vào óc phán đoán của Buffett về người kế vị ông vì ông đã cân nhắc kỹ về người kế vị mình trong nhiều năm trời.

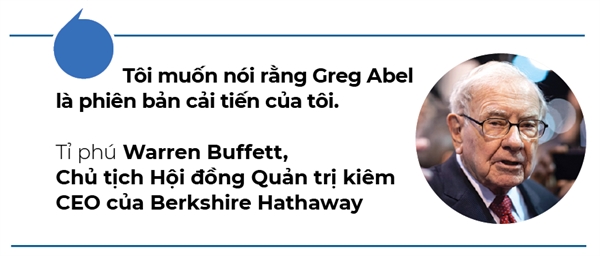

Tại Đại hội cổ đông thường niên mới đây, Buffett cũng đảm bảo với nhà đầu tư rằng Abel là người thích hợp cho vị trí CEO. Suốt hơn 2 thập niên của Abel tại Berkshire đã thuyết phục Buffett về khả năng đàm phán thương vụ và phân bổ vốn của vị Phó Chủ tịch này. “Việc quản lý Berkshire đã được cải thiện mạnh mẽ. Chúng tôi có cùng quan điểm về các thương vụ thâu tóm cũng như cách phân bổ nguồn vốn. Tôi muốn nói rằng Abel là một phiên bản cải tiến của tôi”, Buffett nói.

|

Thêm vào đó, Abel đã hỗ trợ giám sát một số thương vụ M&A lớn tại mảng năng lượng của Berkshire, trong đó có việc mua lại NV Energy tại Nevada với giá 5,6 tỉ USD và nhà máy truyền tải điện Canada Altalink với giá gần 3 tỉ USD.

Không ai có thể phủ nhận tài năng và kinh nghiệm dày dạn của Abel trong mảng năng lượng. Berkshire thâu tóm MidAmerican Energy vào năm 1999 và Abel đã dẫn dắt công ty này từ năm 2008. Công ty sau đó được đổi thành Berkshire Hathaway Energy (BHE) vào năm 2014. Dưới sự lèo lái của ông, BHE đã tạo mức sinh lời lớn cho cổ đông và trở thành một mảnh ghép quan trọng trong chiến lược của Tập đoàn. Gần đây Abel tiết lộ các dự án 70 tỉ USD của BHE trong thập kỷ tới khi Berkshire chuyển hướng sang các nguồn năng lượng tái tạo, trong đó có năng lượng gió và mặt trời.

Triết lý đầu tư của Abel là tạo ra giá trị dài hạn cho cổ đông bằng cách nhận diện các công ty chất lượng cao có lợi thế cạnh tranh và bền vững. Một công ty ghi dấu ấn của Abel là công ty kim loại Precision Castparts, được Berkshire thâu tóm vào năm 2016 với giá 32 tỉ USD và kể từ đó đã tạo ra tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE) lên tới 49%. Một ví dụ khác là Lubrizol. Công ty hóa chất này được mua lại vào năm 2011 với giá 9 tỉ USD và đạt tỉ suất hoàn vốn (ROI) 28% kể từ đó.

Giống như Buffett, Abel phần lớn để cho các doanh nghiệp tự vận hành, thảo luận về chiến lược với nhà điều hành của các doanh nghiệp này theo định kỳ và đưa ra lời khuyên khi cần. Nhưng không giống với Buffett, phong cách quản lý của Abel rất trực tiếp. Một ví dụ là tháng 3 vừa qua, Abel đã ghé thăm Jim Weber, CEO của Brooks Running, để tìm hiểu thêm về mảng giày dép, trong khi công ty đồ chơi vừa được mua lại là Jazwares cũng báo cáo kết quả hằng tháng lên Abel và nhóm của ông. “Warren đã “lớn lên” cùng các doanh nghiệp này. Tôi phải tìm hiểu họ và các lĩnh vực mà họ đang hoạt động. Nghĩa là tôi phải có cuộc nói chuyện trực tiếp với nhà điều hành tại những doanh nghiệp đó. Điều này rất hữu ích”, Abel nói.

Theo lý giải của Jim Weber, Abel tiếp cận các doanh nghiệp với nền tảng là một nhà điều hành hoạt động, ngược lại hoàn toàn với Buffett, vốn là một nhà đầu tư. Abel thậm chí đặt ra cho Weber một số câu hỏi sâu sắc hơn về năng lực cạnh tranh của Brooks Running, vì không giống với Buffett, Abel là một nhà điều hành doanh nghiệp, chứ không chỉ nói về các con số.

“Tôi không nghĩ điều hành một công ty đại chúng. Tôi chỉ nghĩ điều hành một công ty tuyệt vời. Thành công đều là về con người. Bạn cần có đúng người và sau đó trao cho họ quyền lực để họ làm tốt nhất công việc của mình”, Abel chia sẻ.

|

Kinh nghiệm của Abel ở vai trò dẫn dắt BHE và cách tiếp cận trực tiếp của ông đối với hàng chục doanh nghiệp của Berkshire cũng có nghĩa là ông sẽ trở thành một nhà quản lý tích cực hơn Buffett. Có lẽ mục đích của ông là tạo ra giá trị liên kết (synergy) cũng như gắn chặt mối dây ràng buộc giữa các công ty trong cùng Tập đoàn với nhau, một điều mà Buffett chưa bao giờ hun đúc. Một dấu hiệu cho thấy điều này là năm ngoái BHE tuyên bố sẽ phát triển một cơ sở sản xuất chạy bằng năng lượng tái tạo và Precision Castparts sẽ là doanh nghiệp đầu tiên tham gia.

“Có nhiều cơ hội lớn để các công ty thuộc Berkshire làm việc cùng nhau. Warren Buffett nói về lợi ích cho các công ty khi trở thành một phần của mảng kinh doanh dài hạn tại Berkshire, nhưng cơ hội tăng thêm giá trị như thế này không phải là cái mà Buffett đề cập nhiều đến”, Chris Rossbach, Giám đốc Đầu tư tại công ty quản lý quỹ J Stern & Co, nhận xét.

Hiện tại, Abel đang giám sát tất cả các doanh nghiệp không thuộc lĩnh vực bảo hiểm của Berkshire như năng lượng, đường sắt, bán lẻ. Vì thế, phần chính của công việc CEO mà ông chưa làm là giám sát mảng bảo hiểm của Tập đoàn và ra quyết định đầu tư đối với gần 131 tỉ USD tiền mặt của Berkshire. Theo Ronald Olson, Abel cũng phải quyết định các nhà điều hành, trong đó có Todd Combs và Ted Wescher sẽ có quyền hạn lớn đến đâu trong việc quản lý danh mục đầu tư cổ phiếu trị giá 328 tỉ USD của Berkshire.

“Phải mất nhiều năm để mọi người biết đến bạn. Không ai có thể thay thế được Warren Buffett, nhưng họ sẽ là những nhà điều hành đáng ngưỡng mộ”, Rhys Williams, trưởng chiến lược gia tại Spouting Rock Asset Management, nhận xét. Một cổ đông lâu năm khác thì cho rằng: “Thời gian sẽ trả lời tất cả. Có những công ty đã hoạt động cực kỳ xuất sắc sau khi nhà sáng lập qua đời như trường hợp của Apple nhưng có những công ty như GE lại rất chật vật.”

(Tổng hợp)

THEO NHỊP CẦU ĐẦU TƯ